Готовится выпуск облигаций госзайма

Использовать облигационные займы для подъема экономики — мысль не новая. Этим пользовались и на заре индустриализации, и в Великую Отечественную, и в послевоенные годы.

И вот опять заговорили о массовом выпуске облигаций федерального займа (ОФЗ) для физических лиц. Но помимо плюсов в привлечении средств населения в экономику есть и подводные камни, о которых и хотелось бы поговорить.

ОФЗ — это вам не ГКО

В принципе, и сейчас можно приобрести ОФЗ, но не все об этом знают. К тому же процесс этот для обычных людей достаточно сложный, а ставки по банковским депозитам до недавнего времени были гораздо выше. Однако в настоящий момент все складывается в пользу ОФЗ. Уже не может быть и речи о прежних двузначных ставках по банковским депозитам. Центробанк все последние годы жестко зачищал банковскую отрасль от игроков с авантюрной политикой, привлекавших деньги населения под высокий процент. Но сегодня щедро платить вкладчикам можно, только если ты раздал их деньги в виде кредитов под еще более высокий процент. Однако желающих брать такие кредиты все меньше.

Соответственно, население начинает нуждаться в более доходных инструментах для вложения своих сбережений. И гособлигации вполне для этого подходят. В то же время Минфину РФ нужно привлечь деньги для закрытия ожидаемого дефицита федерального бюджета в 2017 году.

— Выпуск ОФЗ — это вполне рыночная мера. Но, чтобы она оказалась успешной, недостаточно облегчить доступ граждан к приобретению облигаций, — высказал свою точку зрения на проблему уральский финансовый аналитик Константин Селянин. — Ведь многие помнят дефолт 1998 года, когда государство не смогло полностью расплатиться по своим долговым обязательствам, объем которых превысил 272,6 трлн руб. И, к слову, тогдашние ГКО (государственные краткосрочные облигации. — В.Т.) были весьма востребованы населением. Они на тот момент стали основным источником финансирования дефицита бюджета.

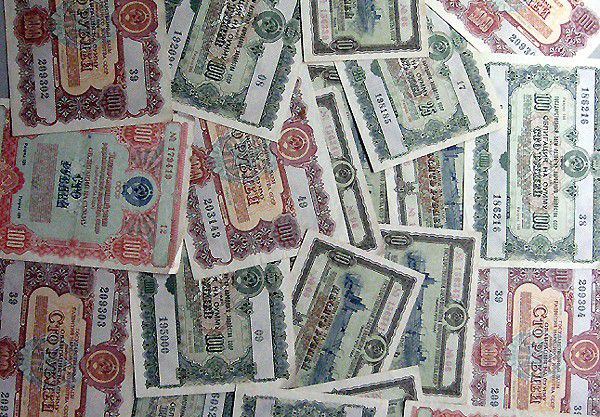

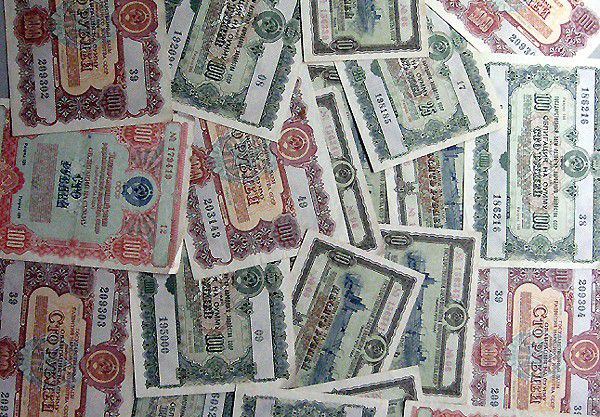

Вместо обоев для стен

Советские облигации стали выпускать с 1922 года, всего было выпущено 65 облигационных займов. Хоть они на словах были добровольными, но на деле фактически принудительными. Потому как отказ от подписки считался нелояльным поступком.

В трудовых коллективах устраивалось даже чуть ли не соревнование, кто подписался на большее количество облигаций. И в местных газетах регулярно печатались материалы о передовиках. В результате средний советский трудящийся отдавал на займы до 25% своих доходов. Это давало государству столько же, сколько приносили все остальные налоги и сборы с населения.

«Дефолты» начались уже в 1930-х и повторялись многократно. Стандартным приемом был принудительный обмен купленной гражданином ценной бумаги на другую, с меньшей доходностью и отсрочкой платежа.

В 1957 году на свет появилось совместное постановление ЦК КПСС и Совета министров СССР «О государственных займах, размещаемых по подписке среди трудящихся Советского Союза». Согласно этому документу, выпуск новых займов прекращался, ранее обещанные платежи были отсрочены на 20 лет, а от проведения выигрышных тиражей отказались.

Однако к выпуску облигаций позднее все-таки вернулись. И снова откладывали выплаты по ним. В результате астрономическая масса советских «облигационных» долгов перед гражданами продолжает висеть на российском бюджете.

Когда в 1990-х людям предложили ГКО, многие верили — теперь все будет по-другому, ведь у власти уже не коммунисты. Но респектабельный финансовый инструмент оказался очередной реквизицией.

Не печатать деньги

До конца текущего года Минфин собирается разместить федеральные облигации для населения на сумму 20 млрд рублей. В качестве партнера выступит Сбербанк. Хотя о доходности пока ничего не говорится, но очевидно, что ценные бумаги найдут спрос, только если она будет выше ставки по депозитам в крупных банках. Исходя из нынешних реалий, это где-то 9% годовых. Другой важный момент, как она будет устанавливаться: рынком или станет фиксированной и привязанной к ставке рефинансирования ЦБ.

По мнению К. Селянина, срок обращения ОФЗ должен быть сопоставим со сроками банковских вкладов. Необходимо обеспечить возможность при желании либо продать эту бумагу, либо досрочно предъявить ее Минфину к выкупу по истечении определенного минимального срока владения. Кроме того, покупатель должен быть защищен от риска рыночной переоценки.

Эксперты считают, что облигации для населения должны иметь документарную форму: люди у нас верят только тому, что можно «подержать в руках».

Между тем президента Союза малого и среднего бизнеса (МСБ) Свердловской области Анатолия Филиппенкова больше беспокоит, куда пойдут средства, вырученные от размещения облигаций. «Все время говорят о поддержке МСБ, но от этого, как от слова «халва», во рту слаще не становится. Мы нуждаемся в дешевых кредитах, и почему бы часть вырученных средств не вложить сюда», — сказал он.

На мой же взгляд, уже хорошо то, что государство, когда ему стало не хватать денег, решило не запустить печатный станок, а прибегнуть к рыночным методам.